作者 | 刘超然

阅读所需约8分钟

近期,光伏产品纷纷降价。

12月16日晚,光伏板块龙头隆基股份在本月第二次全线下调产品价格。在本次报价中,公司M10尺寸由6.2元下调至5.85元,下调幅度为-5.65%;M6尺寸由5.32元下调至5.03元,下调幅度为-5.45%;G1尺寸由5.12元下调至4.83元,下调幅度为-5.66%。

11月30日晚间,隆基曾公告产品降价。3天后,另一大硅片巨头中环股份也跟进宣布下调公司硅片产品价格。对比两家龙头硅片厂报价降幅来看,隆基股份的三大硅片产品G1/M6/M10硅片报价分别下调至5.12/5.32/6.2(元/片),较公司10月11日报价分别降价0.41/0.41/0.67(元/片),降幅为7.2%-9.8%;而中环的G1/M6/M10硅片报价分别下降0.52/0.72/0.55(元/片),降幅为6.04%-12.48%。(G1/M6/M10代表158mm、166mm和182mm尺寸的硅片)

隆基和中环作为硅片领域“182mm”和“210mm”两大阵营的“领头羊”,此次的降价不仅表面风起云涌,背地里也是暗潮涌动,给光伏全产业链都带来了极大的影响;硅片行业的竞争势必进一步加剧,但资本市场始终是逐利的,硅片降价对个股和板块究竟是利好还是利空,才是投资者最关注的。

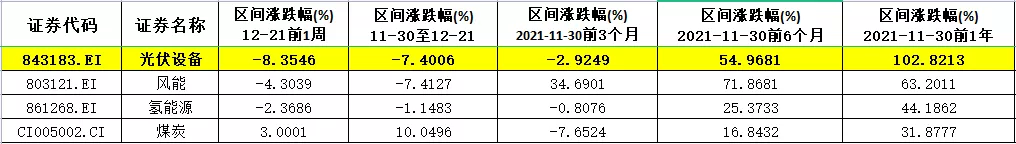

在“双碳”政策的推动下,今年的新能源板块景气度高涨,从下表数据可见,光伏板块在过去的一年中无疑是最闪亮的“星”。

(数据来源:wind)

而在两大光伏巨头提出硅片降价后的20多天里,光伏板块进入了深度回调,难道光伏板块“不香了”?

利空?硅片产能过剩导致仓库压货

市场持有“利空”观点的一方表示:由于前期硅片价格走高,导致上游生产商新进入者增加,原巨头为保持市场份额而扩大产能,导致了硅片的产能过剩。数据显示,2021年新增硅片产能158.2GW,同比增长77.7%;甚至到2022年预计产能增量将超过299GW,达到660GW。

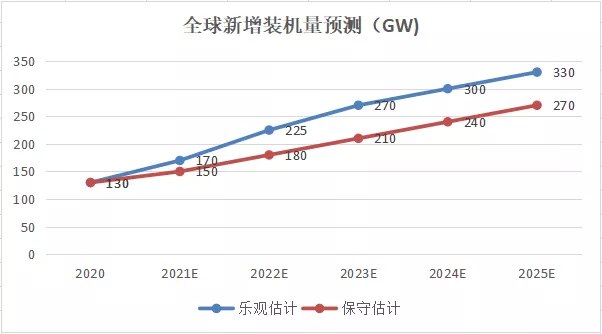

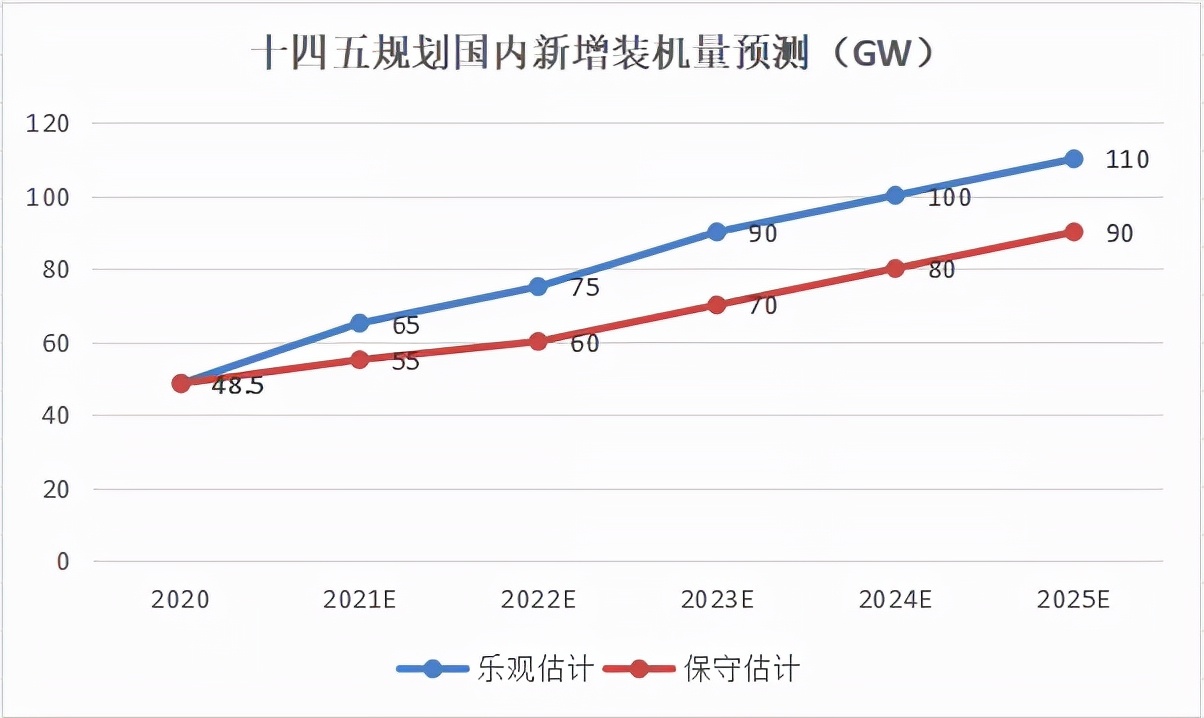

但是从光伏下游装机数来看,据统计,在2021年全球新增光伏装机150-170GW,国内新增光伏装机55-65GW,而预计2022年全球新增光伏装机180-225GW,国内新增光伏装机60-75GW。

短期来看,光伏市场上游硅片产能过剩的“隐忧”已悄然而至。很好理解,在上游硅片供给远大于求的状况下,硅片通过降价来消化产能和去库存就只是时间问题,尤其是当产能过剩时,通过价格战抢占市场,保证产品的市场份额是较为常规的竞争方式。

从光伏产业链来看,前期硅片价格上涨的主要原因在于硅料价格持续保持高位,而且由于硅片行业集中度高,对下游的议价能力强,可以将涨价价格压力向下游光伏装机端传导;但由于当前下游光伏装机需求较弱而且有降低装机成本的预期,更重要的是,当前我国电价尚未实现市场化,终端电站价格压力无法向消费者传递,光伏平价并网后,政府补贴减少也使得电站对于价格变动更加敏感,但由于光伏装机需求并不紧迫且持观望态度,上游的价格上涨最终不会由光伏终端企业买账。这样看,终端光伏装机的议价能力将有所提高,这也倒逼了产业链上游的降价潮。

根据国家能源局的数据显示,今年2021年前十个月,我国新增光伏装机量仅为29.31GW,距离预测的目标新增装机量的最低数仅完成了53.3%。虽然每年年末通常是光伏装机潮,会有一定增长,但从目前的情况来看,最后两个月完成50%的装机目标,难度不小。

高库存、低存货周转困局

上游涨价对下游的成本压力传导,导致了下游装机萎靡,而这种传导很大程度上也逐渐形成了对上游的负反馈。一方面光伏各大环节除硅料外,由于大幅扩产并开足产能生产了大量的产品,同时由于产品价格涨幅太大,而高成本使得光伏终端装机需求不高,下游不买账而导致上游库存高企。

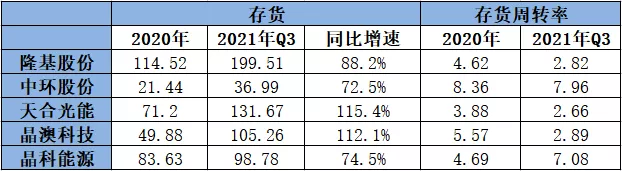

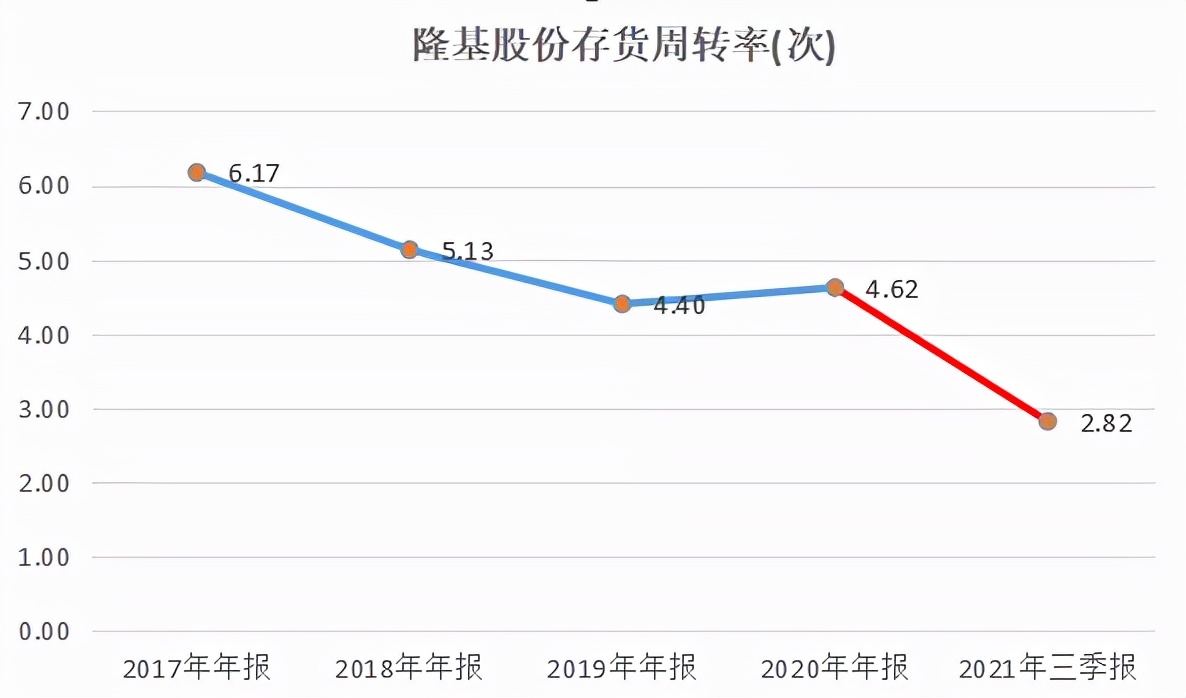

以光伏板块龙头隆基股份为例,根据公司2021年第三季度情况,公司目前存货价值高达199.51亿元,其中以光伏组件为主。同时隆基的存货周转率也大幅下降,相比2020年4.62倍,2021年Q3仅有2.82倍;另一光伏龙头中环股份的存货周转率也明显下降;其他光伏组件头部公司,如晶澳科技和天合光能的存货也大幅增加,分别同比增长112.09%和115.36%,而且存货周转率都呈现明显下降趋势。

板块头部企业存货情况(数据来源:CHOICE)

(数据来源:CHOICE)

由于下游的低预期,导致光伏组件、电池片和硅片公司不得不下调开工率。中游光伏电池厂商面对上游硅片价格的涨价以及下游需求放缓的情况,开工率自去年2020年底开始一路下滑,目前已经跌到历史最低位的43%,而中游低产能利用率也极大的影响了对上游硅片的采购需求。

前期上游疯狂的扩产,在下游需求不及预期时,光伏硅片公司库存高企的风险也明显增加,尤其是当硅料价格开始大幅回落,公司如果没能及时消化库存,那么这些公司大概率将面临大面积的资产减值风险。而在当下需求端难以改善之时,只有通过上游主动采取降价措施才能改变库存现状,因此硅片降价出货也在所难免。

这或许也是当前市场对光伏板块的普遍偏利空的预期。

光伏板块谁是赢家?

短期来看,光伏硅片降价是在去库存、打价格战,对上市公司个体来讲是利空,但是上游野蛮扩产导致下游组件装机成本高企,上游赚取大量利润始终将是短期红利,长期光伏产业链降本增效才是必然的发展契机。

而随着龙头降价引发的价格战,一方面利好中下游组件及装机降本增效,甚至利好并网后的电站利润空间;另一方面,价格战会使竞争更加集中,短期以龙头的规模和成本优势,进一步“肃清”新进的小硅片厂商,增加龙头企业的市场集中度。

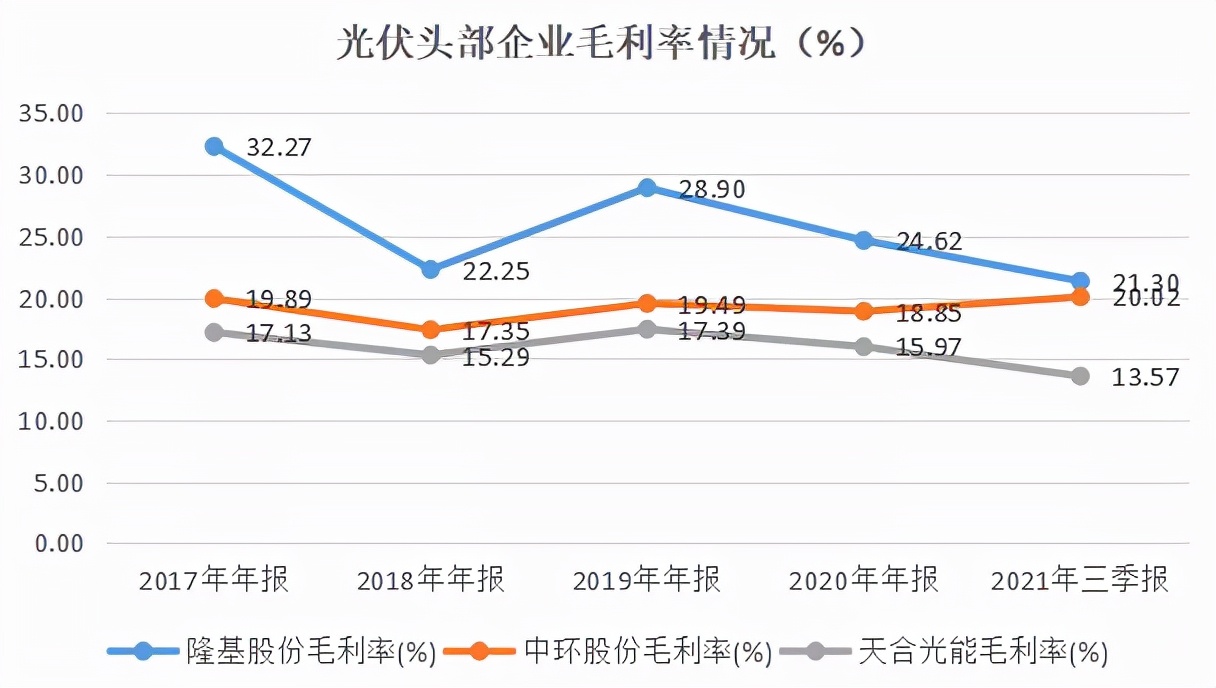

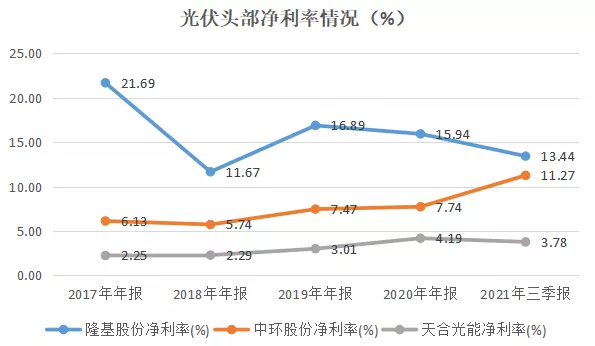

而且从上面的数据可见,光伏头部的企业毛利率和净利率较高,面对中短期价格战,依然有较可观的利润空间。

而且从“光伏茅”隆基股份的收入结构来看,前期“光伏一体化”的确是极具前瞻性,也是隆基降价的底气;从公司的主营构成来看,公司在2020年光伏组件及电池的营收占比为66.39%,不但远高于硅片和硅棒的28.42%,而且公司的硅片出货量共计58.15GW,其中对外销售仅31.84GW,其余45%的硅片为自用。组件出货量共计24.53GW,基本97%以上对外销售,仅0.57GW自用。

现在来看,“龙头降价”这盘大棋,是利空还是利好,应该不难判断了。